就像没有谁可以永远只做正确的事情,也没有谁一生都将陷入错误的泥潭一样,AB股制度既有其让人追捧的“天使面”,也有让人敬而远之的“魔鬼面”。

这一点我们完全可以从香港证券交易所对于AB股的取舍行为上可见一斑。

因为AB股归根结底只是一种股权架构的设置方式、工具或者手段,所以其在实践过程中必然会有好有坏。

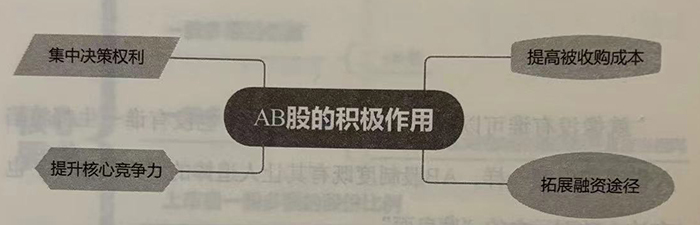

无论是从实施AB股制度已久的美国及美国公司的层面来看,还是从认可AB股制度不久的中国和中国公司的角度来说,AB股制度无疑在优化资本市场和公司治理机制方面都起到了有利的、积极的推动作用。尤其是对于发行AB股的公司而言,通过打破“同股同权”的平衡,成功将公司的分红权与表决权进行了分离,把控制权集中在了公司创始人手中,实现了对公司的有效控制。

这也是因为AB股制度往往是由公司创始人在极力推进,但任何一个有理想的、目标远大的、眼光长远的公司创始人之所以积极地设置AB股股权架构,绝对不仅仅是为了满足一己私欲,更多的是为了保障公司持续发展。所以,在这样的背景下推出的AB股制度,也能够带来更多层面的积极作用。

1、提高被收购成本

成功设置AB股股权架构后,假设每股A类股票只有1票表决权,每股B类股票有10票表决权,那么当公司出现被恶意收购的情况时,收购方的收购成本则会被成倍地放大。所以AB股机制是一种规避公司被恶意收购的有效手段。

2、拓展融资途径

当公司创始人充分掌握公司控制权后,便不会再有自身持有的股权被稀释的担忧,从而可以更加大胆、放心且不断寻找创新性的融资渠道,打破仅靠自身积累的资金发展企业的瓶颈,为公司发展注入更充足的“血液”。

3、提升核心竞争力

AB股机制除了可以消除公司创始人争夺控制权的后顾之忧,也会让公司创始人拥有更多的精力思考公司长远发展的问题。因为随着控制权的集中化,公司创始人不会再为了迎合其他股东,而将目光、精力等都放在如何获得更多的短期利益上面。

4、集中决策权利

一家公司在不断发展壮大的过程中,通常会随着融入资金的不断增多,投资者以及投资机构的不断增加,股权也会不断被分散,进而导致决策权化整为零。如果实施AB股机制,则是将公司决策权化零为整,集中决策权利,提高决策效率。

例如,小米科技有限责任公司采用AB股机制,主要是基于在公司战略决策方面所起到的推动作用。

如果将AB股机制的作用进行延伸,其集中控制权的作用也是为了让家族企业得到更好的传承。于1903年成立的美国福特汽车公司,便是依靠AB股股权架构持有公司6%的特别表决权股份,已经牢牢掌握公司控制权达100多年之久。的

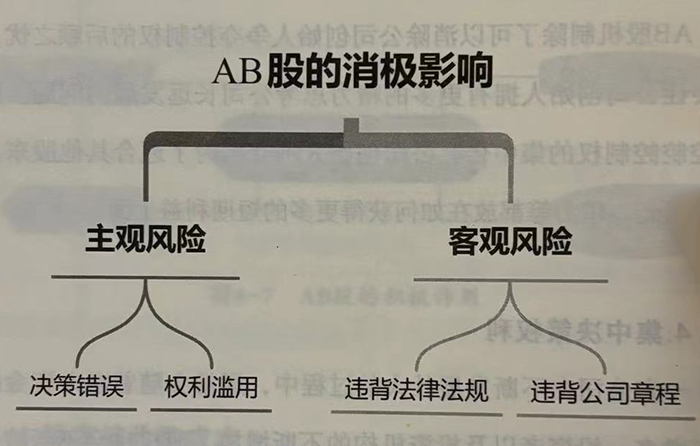

然而,如果是在公司创始人或者持有特别表决权股份的股东没有抱负、目光短浅的背景下推出AB股机制,一旦持有特别表决权股份的股东做出错误的发展战略决策,或者滥用权利,普通股股东也将成为“殉葬品”。的积服作用。

如果将持有特别表决权股份股东的决策错误、权利滥用看作是一种主观风险的话,那么无视、挑战法律法规或者钻法律法规的空子就是一种客观风险。

依据我国《公司法》第二十条规定:“公司股东应当遵守法律、行政法规和公司章程,依法行使股东权利,不得滥用股东权利损害公司或者其他股东的利益;不得滥用公司法人独立地位和股东有限责任损害公司债权人的利益。

公司股东滥用股东权利给公司或者其他股东造成损失的,应当依法承担赔偿责任。

公司股东滥用公司法人独立地位和股东有限责任,逃避债务,严重损害公司债权人利益的,应当对公司债务承担连带责任。”

同时,《公司法》第二十一条规定:“公司的控股股东、实际控制人、董事、监事、高级管理人员不得利用其关联关系损害公司利益。违反前款规定,给公司造成损失的,应当承担赔偿责任。”

实践过程中,为了防止出现主观风险和客观风险,应采用一些方式与持有特别表决权股份的股东形成制衡关系,以保证其行为决策具有合法性与正当性,从而规避道德风险和法律风险。例如,可以通过设立监督机制和机构,并在公司章程中对持有特别表决权股份的股东的权利做出具有公正性的明确约定,使公司朝着正确的方向发展的同时保障普通股股东的利益。

AB股制度是在公司发展中对股东之间进行权利博奔的一种体现。如果谁在实施过程中能够做到最大化的公平与公正,谁将看到AB股制度“天使般的笑脸”,否则,将看到AB股制度的“魔鬼面”。

Copyright © 2017.安徽合肥财税公司一站式代办注册公司代账、工商变更注销、资质办理、知识产权、税务财务等企业财税服务 All rights reservedAll 皖ICP备14021319号-5